Investidores veem risco fiscal como maior ameaça aos preços, mas flexibilização do teto deixa de ser cenário-base

SÃO PAULO – A preocupação com a saúde das contas públicas brasileiras é hoje considerada o maior risco para os ativos no mercado brasileiro nos próximos meses. É o que mostra nova rodada de uma sondagem feita pela XP Investimentos com 116 investidores institucionais.

O levantamento é realizado concomitantemente às reuniões do Comitê de Política Monetária (Copom) do Banco Central e traz uma fotografia das expectativas de gestores, investidores e traders para indicadores e eventos com impacto sobre os preços.

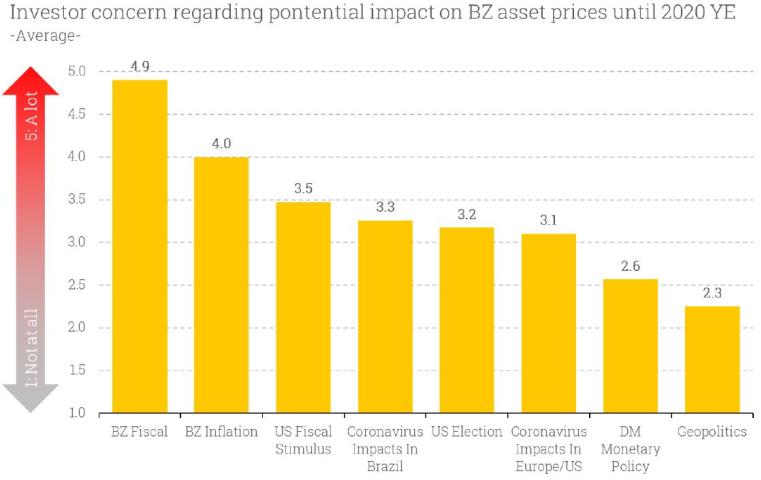

De acordo com a sondagem, considerando uma escala de 1 a 5 de risco, a média das avaliações dos investidores consultados para o potencial impacto do quadro fiscal do país sobre os preços dos ativos no mercado ficou em 4,9. O número supera com folga a segunda maior preocupação capturada pelo levantamento: a inflação, com nota 4,0.

Na sequência, aparecem a situação fiscal dos Estados Unidos (3,5), os impactos da pandemia do novo coronavírus sobre o Brasil (3,3) e as eleições norte-americanas (3,2), que acontecem na próxima terça-feira. Fatores geopolíticos (2,3) são os com menor nota de risco entre os oito itens destacados pelo levantamento.

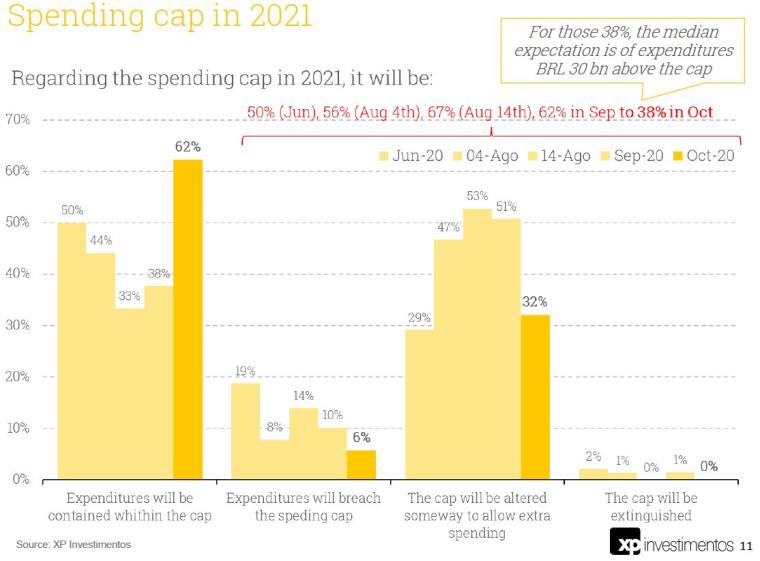

Apesar da elevada percepção de risco fiscal, a sondagem capturou uma queda nas expectativas de rompimento do teto de gastos – emenda constitucional que limita o crescimento das despesas públicas à inflação acumulada de 12 meses a partir de junho do ano anterior. Agora, 62% esperam que as despesas no ano que vem ficarão contidas à regra fiscal. Dois meses atrás, o grupo somava 33%.

O grupo de investidores que acreditam que os gastos superarão as limitações impostas pelo teto ou que a regra será flexibilizada para permitir despesas adicionais, por sua vez, recuou de 67% para 38%. Nenhum dos entrevistados aposta na extinção da emenda.

Projeções

O levantamento também mostra que há consenso entre os investidores consultados acercado do comportamento dos juros no curto prazo. As expectativas de 96% são de que o Copom mantenha a Selic a 2% ao ano na reunião desta quarta-feira (28).

Para o próximo encontro dos diretores do Banco Central, 98% apostam na manutenção da taxa, cenário que 91% acreditam se manter na primeira reunião do ano que vem, em janeiro.

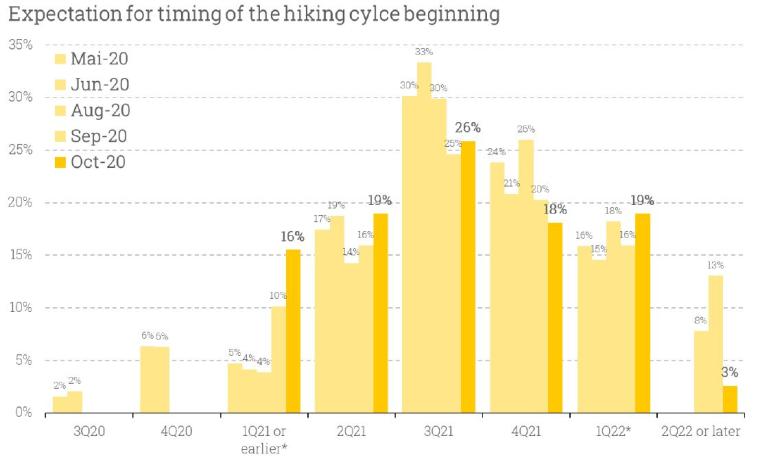

Há, contudo, divergências quanto ao momento em que se iniciará um novo ciclo de alta dos juros no país. A sondagem mostra que a maioria dos consultados (44%) aponta para o segundo semestre de 2021. Apesar de majoritário, o grupo diminuiu em relação a agosto: 56%.

Também chama atenção o crescimento nas apostas por elevação na Selic já nos primeiros três meses do ano que vem ou antes. De setembro para cá, o grupo saltou de 10% para 16%. Movimento oposto ao observado entre os que esperam o início do ciclo apenas no segundo trimestre de 2022 ou mais tarde: de 13% para 3%.

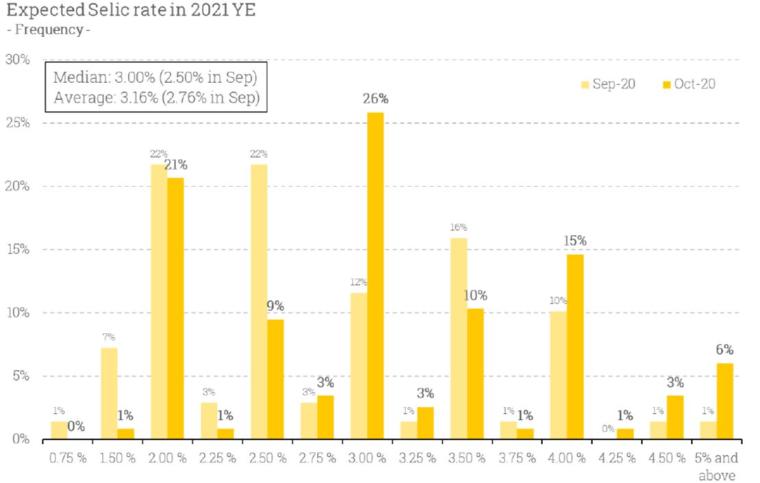

A sondagem mostra que a mediana das projeções para a Selic ao final de 2021 ficou em 3% – o que corresponde a uma alta de 100 pontos-base em relação ao atual patamar. Neste caso, a maior parte das estimativas (89%) varia entre os atuais 2% (21%) e 4% (15%).

Todas as projeções que indicavam manutenção ou queda na taxa diminuíram, movimento convergente com a maior percepção de risco entre os entrevistados.

A nova mediana para as estimativas dos juros, em 3%, representa um salto de 50 pontos-base em comparação com levantamento feito no mês passado e supera o patamar registrado no relatório Focus (2,75%), do Banco Central, mas ainda abaixo dos 3,5% precificados nos contratos de DI com vencimento em janeiro de 2022.

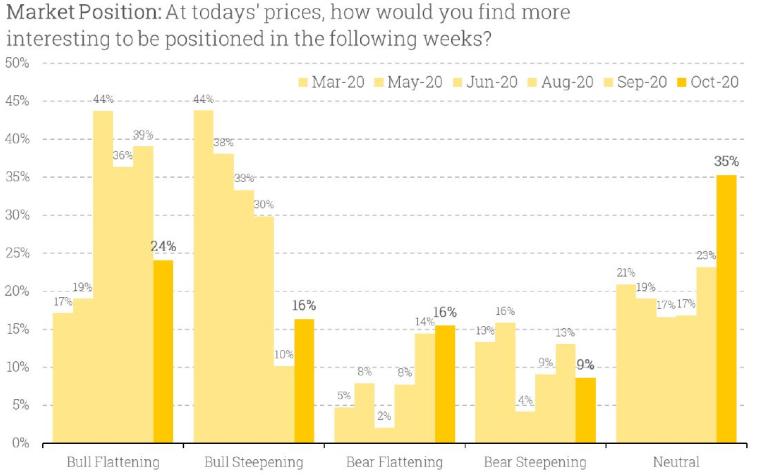

Questionados sobre a posição mais interessante para investidores no atual contexto, 35% responderam “neutra”. Um mês atrás, o grupo correspondia a 23% dos entrevistados. Já os que indicavam postura “bullish” (compradora), seja em tom mais moderado ou agressivo, variaram de 69% para 40% no período.

A média das projeções dos investidores consultados para o Ibovespa ao final deste ano é de 106,1 mil pontos – uma diferença positiva de 6,5% em comparação com o fechamento de ontem (27). Já em relação ao dólar, as estimativas ficaram em R$ 5,43.

Eleições americanas

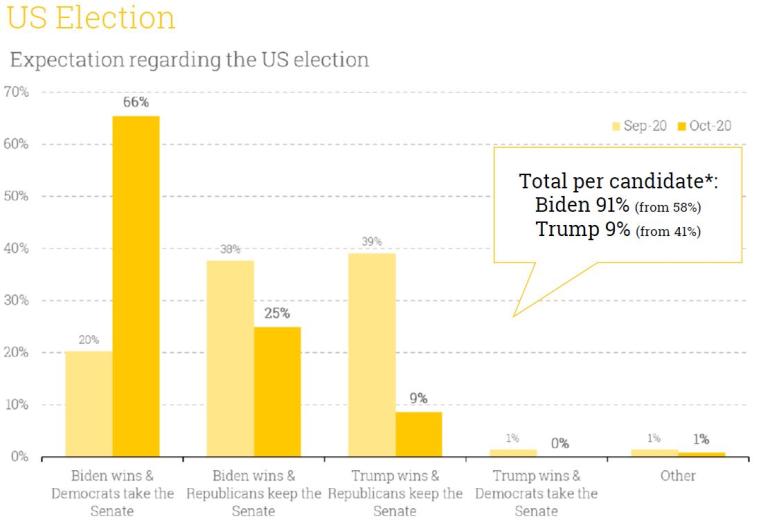

A corrida presidencial nos Estados Unidos também foi assunto da sondagem. Para 91% dos consultados, o ex-vice-presidente Joe Biden derrotará o candidato à reeleição Donald Trump.

Em um mês, cresceu de 20% para 66% o grupo dos que acreditam que o democrata sairá vitorioso do pleito e seu partido ainda conquistará maioria no Senado. Outros 25% apostam em vitória de Biden, mas veem uma tendência de os republicanos manterem o controle sobre a casa legislativa.

Metodologia

O levantamento foi feito nos dias 26 e 27 de outubro e contou com 116 entrevistas com gestores, traders e economistas de fundos de investimentos e instituições financeiras nacionais e de fora do país.

O questionário foi aplicado por meio de plataforma digital e divulgado de forma agregada, preservando o anonimato dos participantes.

The post Investidores veem risco fiscal como maior ameaça aos preços, mas flexibilização do teto deixa de ser cenário-base appeared first on InfoMoney.